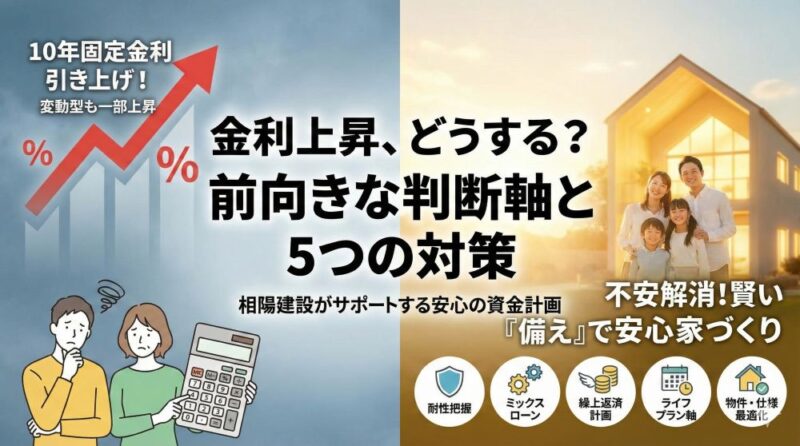

12月1日から大手銀行の10年固定型の最優遇金利が引き上げられました。

背景には長期金利(10年国債)の上昇があります。

一方、変動型は基準金利が据え置かれつつ、一部で最優遇金利が小幅に上がっています。

金利が動くと不安になりがちですが、家づくりは「買い時」探しではなく「備えの質」で決まります。

今回は、金利上昇局面でも前向きに判断できる視点と、具体的な対処法をコンパクトに整理しました。

1. いま何が起きているのか(要点)

- 10年固定型の最優遇金利が大手5行で引き上げ。

例)三菱UFJ 2.26%、三井住友 2.35%、みずほ 2.30%、三井住友信託 2.655%、りそな 2.665% - 変動型は基準金利据え置きが中心だが、最優遇金利で一部行が小幅上昇。

例)三菱UFJの最優遇は0.67%(前月比+0.075%)

ポイントは、「固定=動きが早い」「変動=据え置きでも割引(優遇)が動くことがある」という構図です。

2. 家計へのインパクトは?(ざっくり数字で把握)

試算条件:借入4,000万円、元利均等、期間35年、ボーナス返済なし

- 10年固定(2.26%)と、引き上げ前想定(2.17%)の比較

毎月返済:

・2.26% → 約137,905円

・2.17% → 約136,022円

差額:約1,900円/月(年間約2.3万円) - 変動(0.67%)と、引き上げ前想定(0.595%)の比較

毎月返済:

・0.67% → 約106,867円

・0.595% → 約105,522円

差額:約1,300円/月(年間約1.6万円) - 参考:変動が+1.0%上がった場合の耐性チェック(0.67%→1.67%)

・0.67% → 約106,867円

・1.67% → 約125,832円

差額:約18,900円/月

※上記は概算です。実際は手数料・団信・保証料・優遇条件などで変動します。

結論:今回の固定の上げ幅は「毎月数千円」程度のインパクトに収まるケースが多い一方、変動は将来の上昇シナリオに対する備えが肝になります。

3. ネガティブにならないための5つの実践策

① 返済計画の「耐性」を先に決める

- 「金利が+1.0%、+2.0%になったら毎月いくらまでOKか」を先に線引き。

- 家計簿アプリやExcelで、食費・教育費・保険・車など固定費の見直し余地を同時に把握。

② ミックスローンで“リスク分散”

- 例:固定:変動=50:50など、割合でヘッジ。

- 変動の軽さと固定の安心をバランス良く取り込めます。借入本数や手数料の最適点を設計。

③ つなぎの「繰上返済」計画を最初から組み込む

- 1~3年以内の予定ボーナスや満期資金、学費ピーク前後のキャッシュフローを見据え、年1回の定期繰上を前提化。

- 期間短縮型を中心に、利息総額の削減効果を可視化。

④ 金利タイプは“ライフイベント軸”で選ぶ

- 子どもの進学・車の買替・独立開業などキャッシュ需要が読める期間は固定、それ以外は変動で機動力を持たせる、といった発想が有効。

⑤ 「物件・仕様・スケジュール」も金利と同列で最適化

- 単価の高いオプションより断熱・耐震・メンテコスト低減に効く仕様へ配分。

- 着工~引渡し時期の調整で、金利ロックや審査有効期限の活用余地が広がることも。

4. よくあるご質問(簡潔版)

Q1. 固定と変動、どちらが得ですか?

A. 将来金利を当てるより、家計が耐えられる変動幅で選ぶのが合理的です。迷う場合はミックスが有力です。

Q2. 固定は今後も上がりますか?

A. 長期金利次第です。短期に上げ下げはあり得ますが、住宅計画は金利前提を複数用意して意思決定するとブレません。

Q3. 事前審査は急ぐべき?

A. ご状況次第ですが、資金計画の仮説が固まった時点で並行実施が効率的です。金利タイプ・借入期間・自己資金の当たりを付けてからがベター。

5. 相陽建設が提供できるサポート(無料相談あり)

- 資金計画シミュレーション

- 固定・変動・ミックス、複数シナリオで毎月返済・総支払額・繰上返済の効果を見える化。

- 「金利+1%耐性」などストレステスト表を作成。

- 金融機関・商品比較の伴走

- 最優遇の条件整理、団信・手数料を含めた実質コスト比較表をご用意。

- 事前審査の段取り、必要書類リスト化までサポート。

- 設計・仕様と家計の“トレードオフ最適化”

- 断熱・耐震・メンテの長期コスト最適化を前提に、初期費用と維持費のバランスを設計。

- 将来の間取り可変やリセールを見据えた資産性設計。

- スケジュールと金利・補助金の連動設計

- 着工・引渡し時期の調整、金利ロックの活用余地、各種補助金・減税(長期優良住宅 等)の申請サポート。

- 建築計画とローン手続きを一気通貫で工程管理。

- 引渡し後のライフプラン更新

- 年1回の家計・点検・繰上返済見直しミーティングを推奨。メンテ計画と合わせて、資金面を継続伴走。

6. まず何から?(最短3ステップ)

- 希望返済額の上限を家族会議で決める(“理想”と“絶対上限”の2本立て)。

- 相陽建設にて3パターン試算(固定/変動/ミックス+繰上返済案)を作成。

- 設計コンセプトと合わせ、資金・仕様・工程の三位一体プランへ落とし込み。

まとめ

- 今回の金利上昇は「毎月数千円」規模の影響に留まるケースが多い一方、変動型は将来上昇への備えが鍵。

- ミックスや繰上返済を織り込んだ“耐性ある設計”で、家づくりは十分に前進できます。

- 相陽建設は、資金・設計・スケジュールをワンチームで整える体制で、安心の意思決定をお手伝いします。

資金計画の初回相談(無料)や、金利シナリオの個別試算をご希望の方は、お問い合わせより「資金計画シミュレーション希望」とお知らせください。

それでは、また。

No.6962

★LINE登録はこちらです★

0120-704-991

0120-704-991  メールで資料請求

メールで資料請求